どうもキヨシロー(@RevoKiyo)です。今日は不安要素にもなり得る、無くてはならない大切なお金の話をしたいと思います。

このお金の悩みから、好きなことを辞めなくてはならない。となってしまわないように自分が行っているお金との、付き合いかたを赤裸々に書いてしまおうと思います。

目次 ・老後2000万円問題 ・まずは貯金の仕分けをしよう! ・収入が入ったら、先に投資すること! ・具体的になにに投資すればいいの? ・老後いくら用意しておけばいいのか ・もう一つの大切な投資

・老後2000万円問題

最近、『老後2000万円貯めないと行けない』という報告書が出され、Twitterなどでもかなり悲観したつぶやきを見かけました。

実はこの上記の言葉だけが、一人歩きしてバズっていましたが、報告書全文を読むと、そんなに悲観する内容でも無いのです。。。

私もこの文言を見たときに思った率直な意見としては、(2000万で良いんだ。自分はあと37年もあるし、まあ用意できるでしょ。)という感想でした。

これは私が金持ちとか嫌味なやつ!とかそういうことでは無く、これを読んでくれている方が20-30年かけてゆっくり運用していけば、無理なく用意できる金額なのです。

私も現在20代後半ですが、年をとってからリスクを取って焦ったり、困窮して家族をお金のことで、困らせたりはしたくないので、しっかり準備をしています。

その自分が準備している方法を書いていこうと思います。

・まずは貯金の仕分けをしよう!

まずは現在、貯金がある人は、数年以内に使う予定のお金とすぐに使わないお金を分けましょう。そうは言われても、すぐに使うお金かどうかの判断に悩むと思います。

この時の私の考え方が、自分に怪我や病気、急な転職などで仕事が一時的にできなくなった時に、必要なお金のみをすぐに引き出す事ができる銀行に入れています。

その貯金額とは私の場合、給料(手取り)の3か月分です。3か月分ぐらいあれば、何か月かは生きていけるだろうし、その間に仕事を探したり、病気を治したりする間を、生活するための緊急用のお金です。

緊急用のお金と出産や引っ越しを控えている方、車の購入をするなど、まとまったお金を使う予定がある方は、それもすぐに引き出せる銀行に置いておいた方が良いと思います。

それ以外のしばらく使う予定が無い、お金は銀行に預けておいてはもったいないです。

自分も仕事するのは当然ですが、使う予定が無いお金にも一緒に働いてもらいましょう。

すぐに使わないお金は、すべて資産運用、投資に回します。私の実際に行っている投資や資産運用については、あとで出てきますので最後まで読んでください。

・収入が入ったら、先に投資すること!

多くの人は、入ってきたお金の中で生活をし、余ったお金を銀行に貯金していると思います。これでは、思っているように資産は増えていきません。

収入ー生活費=投資 では無く

収入ー投資=生活費 と考えるべきです。

上で書いた、緊急用の資金は確保しておいて、入ってきた収入から投資するお金は先に引いておきます。

私の場合は、証券会社を開設し、自動的に口座から引かれて積み立てる登録をしています。

私は節約を特に心がけてはいませんし、家計簿もつけていませんし、おすすめもしません。

無理な節約は、精神的に疲れますからあまり意識していません。残ったお金を投資に回すのではなく、給料が口座に入った途端、投資に回される仕組みを作っているので、初めからそのお金は無いものと考えています。

そうなると、自分の生活レベルが収入と共に、どんどん上がっていくことは無いですし、そもそも消費活動よりも、投資活動に楽しみを覚えるようになります。

ここまで来れば、あとは淡々と気にせず、時間の経過と共に、自分の資産を積み上げていくだけになります。

・具体的になにに投資をすればいいの?

様々な金融商品がございます。一昨年、話題になった暗号通貨のビットコインや外貨、株式に不動産。

いろいろ投資できるものはありますが、年数をかけて資産を積み上げていくものなのに、自分の積み上げている価値が短期間で乱降下しては気が気でないと思います。

下がったから売って、上がったから買って・・・なんてことを、この記事でお伝えしているわけではございません。

最低でも10年以上、もしくは30-40年持ち続ける資産としてコツコツ積み上げてほしいのです。

私が、積立で投資しているものは、”ETF”といい上場投資信託です。具体的な銘柄を伝えて、怒られても嫌なので具体的な話は避けますが、上場投資信託で過去2-30年を遡り70%以上もの銘柄が年利3%を超えています。

世界の資本経済を信じて、世界の人口が増えていくということは、よっぽどのことが無い限り右肩上がりで上がっていくわけです。

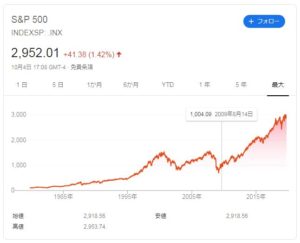

たとえば、投資の神様・ウォーレンバフェット氏も、S&P500に連動した低コストのETFに投資することを進めています。

S&P500とは、主要上場市場が米国の取引所(ニューヨーク証券取引所、NSDAQ等)の米国企業で、流動性がある大型株から選ばれた500銘柄で構成されています。

ですから、自分に株なんて、と悩む人はこういったETFを積み立てていけばいいのです。時間をかけて、こつこつ積み立てていくだけで、かなりリスクを抑えることが出来ます。

・老後いくら用意しておけばいいのか

年金だけでは2000万円ほど足りないと言っていたのは、年金をもらってお金が足りないとわかっていながら、無視して生活レベルを落とさずにそのまま暮らした場合、2000万円ほど足りなくなるという試算でした。

そんな馬鹿な人は居ないと思うのだが、それなりの資産を積み上げておかないと多少の贅沢は確かに出来ないだろう。

収入が無くなった時点に、いくら自分がもっていたら足りるのか?

それは、個人の生活レベルによってさまざまだと思うが、仕事を辞めた途端に生活レベルを落とすのは、非常難しいと自分では思う。

車は乗っていたいし、多趣味の自分はおそらくお金がかかるタイプだろうと思っている。

私がもしこのブログを読み、よし今日から積み立てして行こう!と思い立ち、現在28歳なので65歳まで37年。

37年かけて年利3%で積み立てていくといくら資産形成できるのか。簡単に計算してみよう。

自分の目標を37年後の65歳までに4000万の資産形成をしたい。リターン年率3%で運用する。

そうすると5万円を毎月積み立てすれば、37年後には4000万円資産形成できている計算となる。

元本は2200万で、運用収益1800万程度です。利回りも再投資し複利で運用した場合、雪だるま式に、ここまで大きくなります。

銀行にただ預けていただけでは、2200万だけです。37年も経てば、インフレにより2200万を現金で持っているとなると価値も目減りしていることでしょう。

試算で夫婦二人で4000万円程度あれば、余裕があり一般的な贅沢な暮らしができるとのこと、自分はもっと必要かな。(笑)

・もう一つの大切な投資

今までは、お金の資産運用の話をしていましたが、20代から30代前半までは自分に投資をした方が後に得られる、リターンは大きいと思います。

本を買うのを我慢してまで、資産運用することは無いという事です。

学校言ったり、やりたいことを我慢してまで資産運用に回すよりは、自分自身にお金をかけたほうが良いと思います。

ただそのお金を使うときに私が気を付けていることは、金額では無く、このお金をなぜ使うのかを説明できるかどうかです。投資なのか、ただの消費なのかを考えるべきです。

自分で、これはこういう理由があってお金を使うんだと説明できるのであれば、金額問わず自分に投資しても良いと思っています。

そして、自分の得意なことやキャリアを30代半ばまでに見つけてしまえば、あとは資産運用に収入を回していくと言う方法でも遅くないと思います。

私の場合、組織のマネジメント管理や、モチベーションの維持や向上させたりが、自分の得意な仕事だと理解できてきましたし、逆に細かな事務作業が苦手なことがわかってきました。

そうなるとマネジメント管理は苦手だが、事務作業が得意な理数系の人にサポートしてもらわないと自分はいけないんだなと気づけました。

このように、早めに自分の得意不得意を理解し、キャリアを形成し資産運用を始める。ということをお勧めします。

余剰資金はあって、特にやりたいことも無いんだよなぁという人にも、資産運用はお勧めできます。

自分の大切なお金を投資することで、世界の経済に興味が湧きますから、勉強するようになりますので、まだしていない人は、是非初めて見てください。

Forward